(来源:市场投研资讯)恒指配资开户

本文来自方正证券研究所发布的报告《7只双创人工智能ETF同日集中发行,双创机器人ETF、双创半导体ETF获集中申报》,欲了解具体内容,请阅读报告原文,分析师:曹春晓 S1220522030005,分析师:刘洋 S1220522100001。

摘 要

1、基金表现回顾

主动权益基金:普通股票/偏股混合/灵活配置/平衡混合型基金收益率中位数分别为3.15%/3.19%/2.42%/1.52%,全部收正;部分头部绩优产品周收益超10%。TMT、科技主题基金领涨,涨幅分别为5.15%和4.67%;全市场基金(主动管理)和主动量化基金周收益均值分别为3.24%和2.99%。

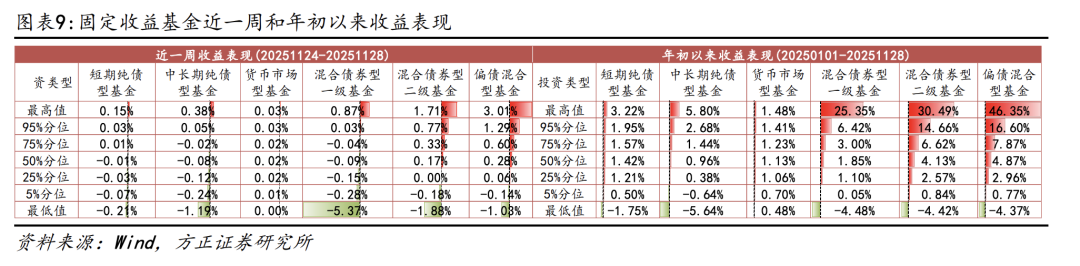

固定收益基金&含权债基:纯债基金净值略有回调,短期纯债和中长期纯债基金周收益率中位数分别为-0.01%和-0.08%;含权债基收益分化,一级债基、二级债基和偏债混合型基金周收益率中位数分别为-0.09%、0.17%和0.28%。

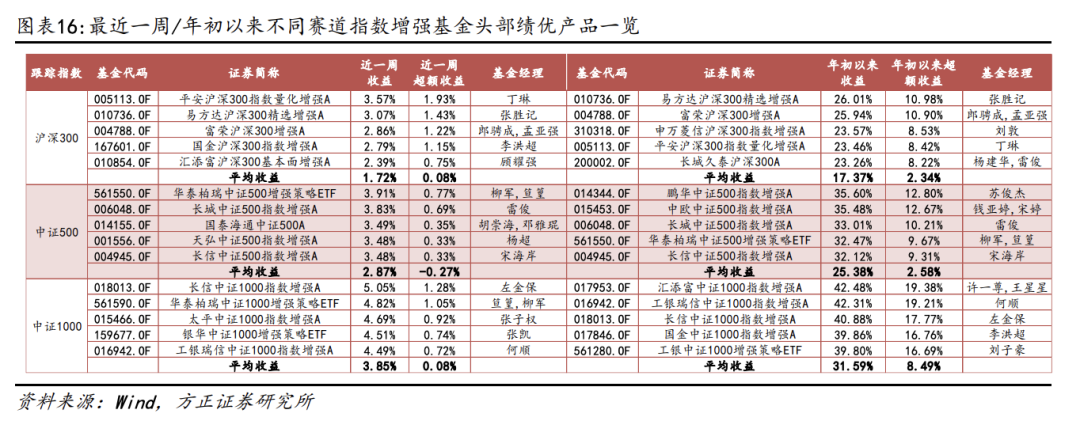

指数型基金:华夏上证50ETF逆势实现资金净流入,全周净申购23.37亿元;华夏基准国债ETF、大成/富国AAA科创债ETF、海富通短融ETF等债券ETF标的净申购额均超10亿元。净流出方面,市场资金集中赎回核心宽基ETF标的,TMT主题标的遭遇大额净赎回。300/500/1000指增基金的超额收益均值分别为0.08%/-0.27%/0.08%,300/1000指增基金跑赢对标指数。

FOF基金:各类FOF基金净值集体下跌,平均跌幅均在1%以内。分类型来看,高权益仓位FOF基金跌幅相对较大,普通FOF-偏股型/目标日期-[2045年,2060年]/目标风险-积极型基金平均跌幅分别为0.98%/0.81%/0.58%;低权益仓位FOF基金相对抗跌。

2、基金成立及发行

最近一周(1124-1128),全市场新成立基金36只,合计募资178.59亿元,募资规模较前周(327.25亿元)有所下降。全市场新发行基金31只,主动权益/含权债基/指数/量化策略/FOF基金新发数量分别为4只/7只/15只/2只/3只。

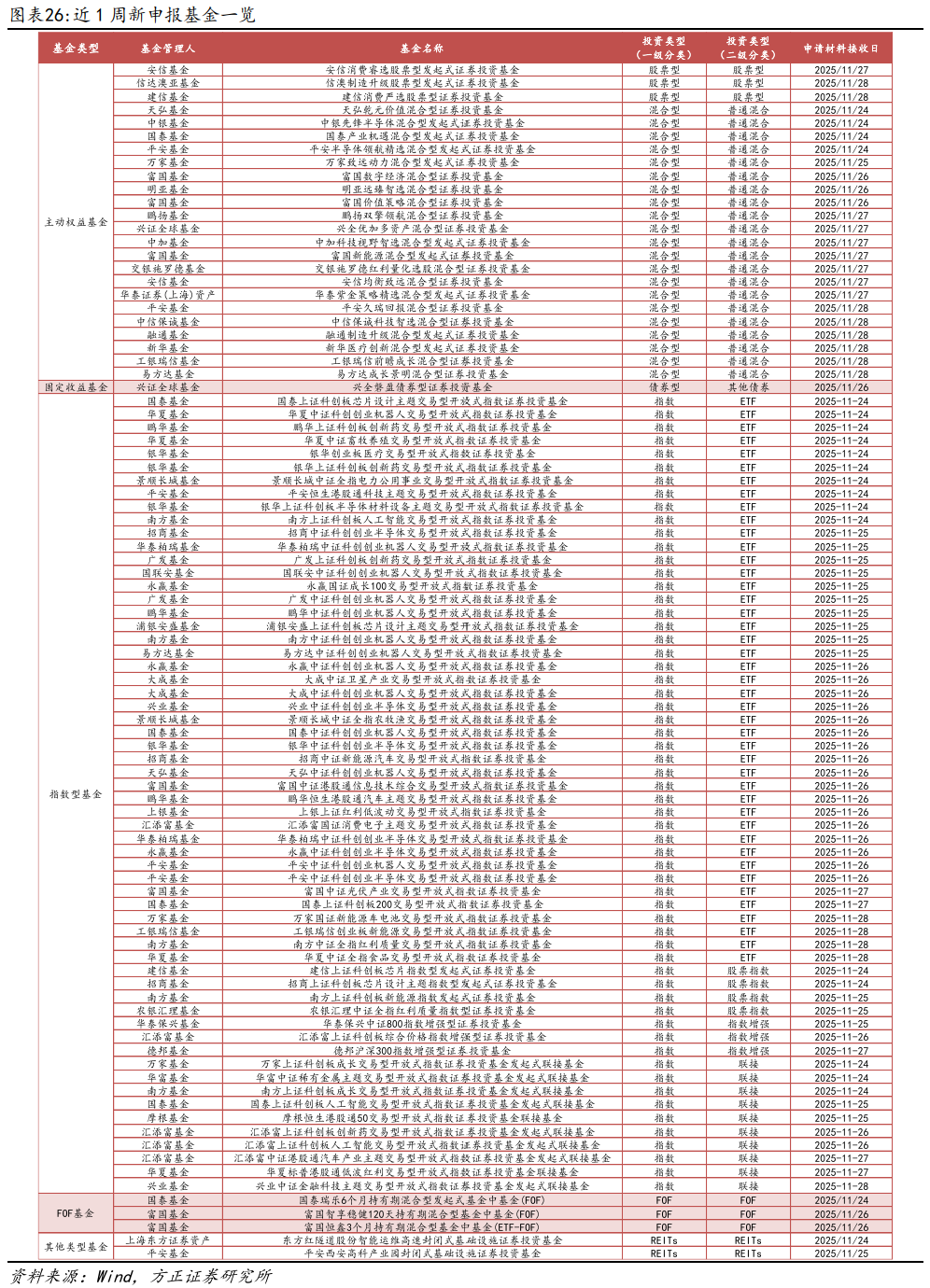

全市场新申报基金共90只,包括主动权益基金24只、固定收益基金1只、指数型基金60只、FOF基金3只、其他类型基金2只。

3、基金市场重要资讯

商业不动产REITs试点启动,服务实体经济高质量发展;公募基金总规模逼近37万亿元,连续第七个月创出历史新高;ETF命名迎统一规范,ETF基金扩位简称应按照“投资标的核心要素+ETF”结构命名,并包含基金管理人简称。

风险提示]article_adlist-->本报告基于历史数据分析,不构成任何投资建议;受宏观经济环境、市场风格变化等因素影响,基金的业绩存在一定的波动风险;基金发行市场热度不及预期风险。

报告正文]article_adlist-->1 主要市场指数周度表现回顾

1.1 宽基指数:A股、港股及美股主要指数集体反弹

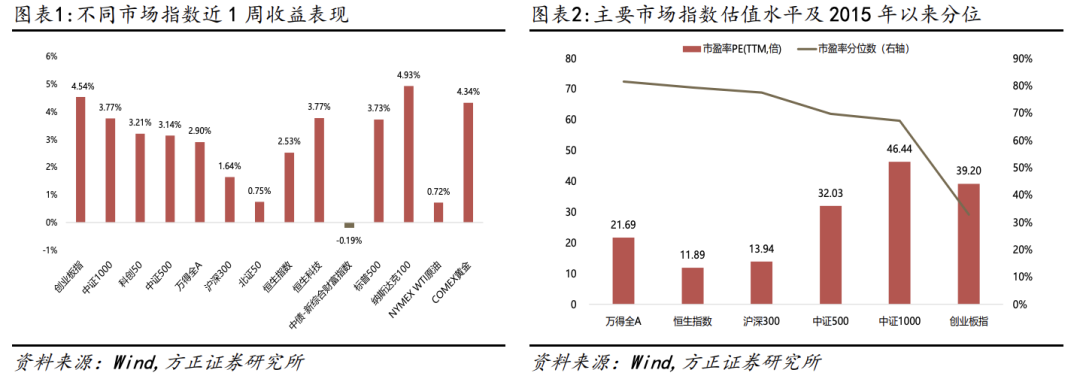

最近一周(1124-1128),A股主要指数集体反弹,沪深300指数全周上涨1.64%,创业板指、中证1000、科创50和中证500涨幅均超过3%;港股指数同步上涨,恒生指数和恒生科技指数分别上涨2.53%和3.77%;美股指数方面,标普500和纳斯达克100指数分别上涨3.73%和4.93%。

债券市场方面,中债-新综合财富指数本周跌幅为0.19%;商品资产方面,原油和黄金本周分别上涨0.72%和4.34%。

主要市场指数PE估值分化,沪深300最新PE-TTM估值为13.94倍,处于77.55%分位水平;创业板指数最新PE-TTM估值为39.20倍,处于32.83%分位水平。

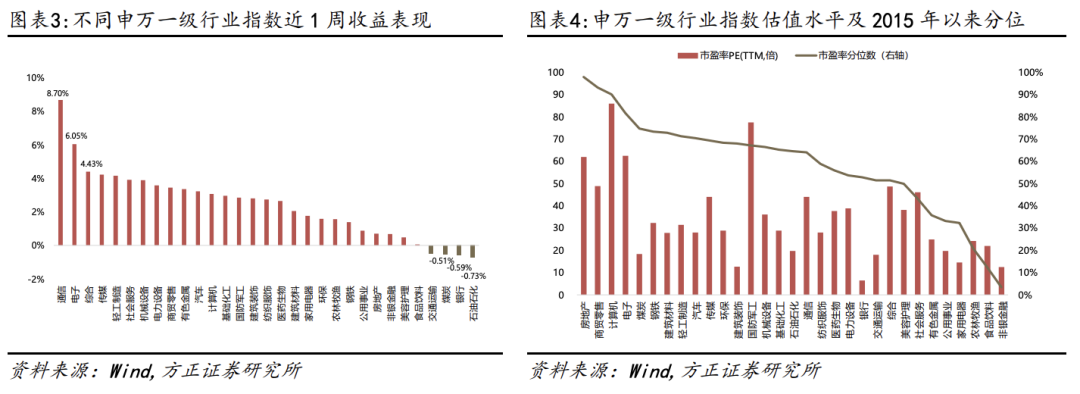

1.2 行业指数:多数申万一级行业实现上涨,通信、电子行业大涨超5%

行业指数方面,多数申万一级行业实现上涨,通信强势领涨,周涨幅高达8.70%,电子行业排名其后,周涨6.05%,另有综合、传媒、轻工制造等10个行业周涨幅超3%;煤炭、银行、石油石化行业微跌,周跌幅在1%以内。

估值方面,房地产行业最新PE-TTM为61.97倍,处于2015年以来的97.92%分位;食品饮料、非银金融等行业当前估值处于2015年以来的相对低位。

2 主动权益基金周度表现复盘

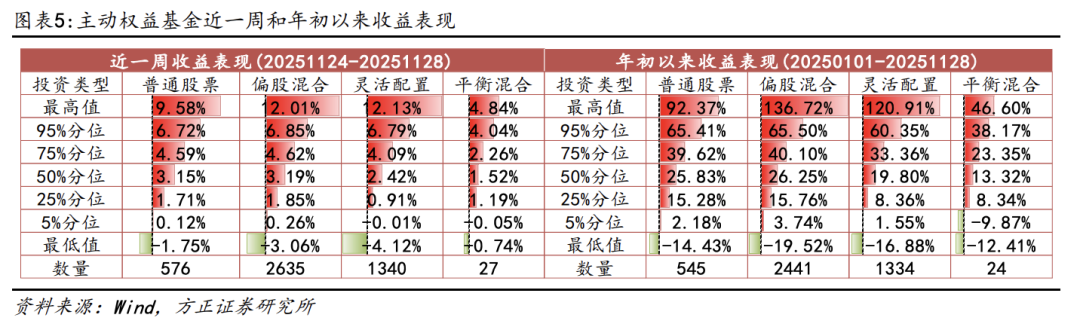

2.1 收益分布:普通股票/偏股混合型基金周收益中位数超过3%

最近一周(1124-1128),普通股票/偏股混合/灵活配置/平衡混合型基金收益率中位数分别为3.15%/3.19%/2.42%/1.52%,正收益基金数量占比超九成,头部绩优产品周收益超10%。

年初以来(0101-1128),普通股票/偏股混合/灵活配置/平衡混合型基金收益率中位数分别为25.83%/26.25%/19.80%/13.32%,正收益基金数量占比超过九成;头部绩优产品累计收益超120%。

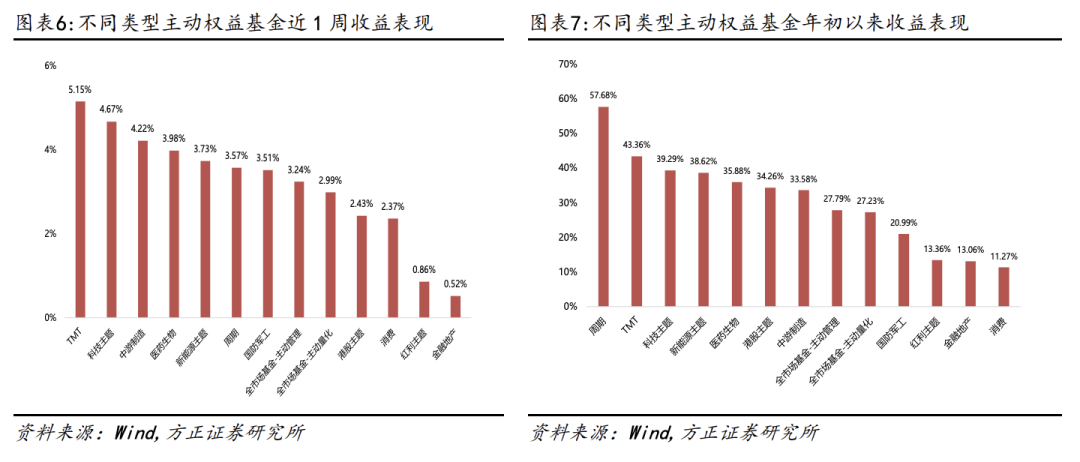

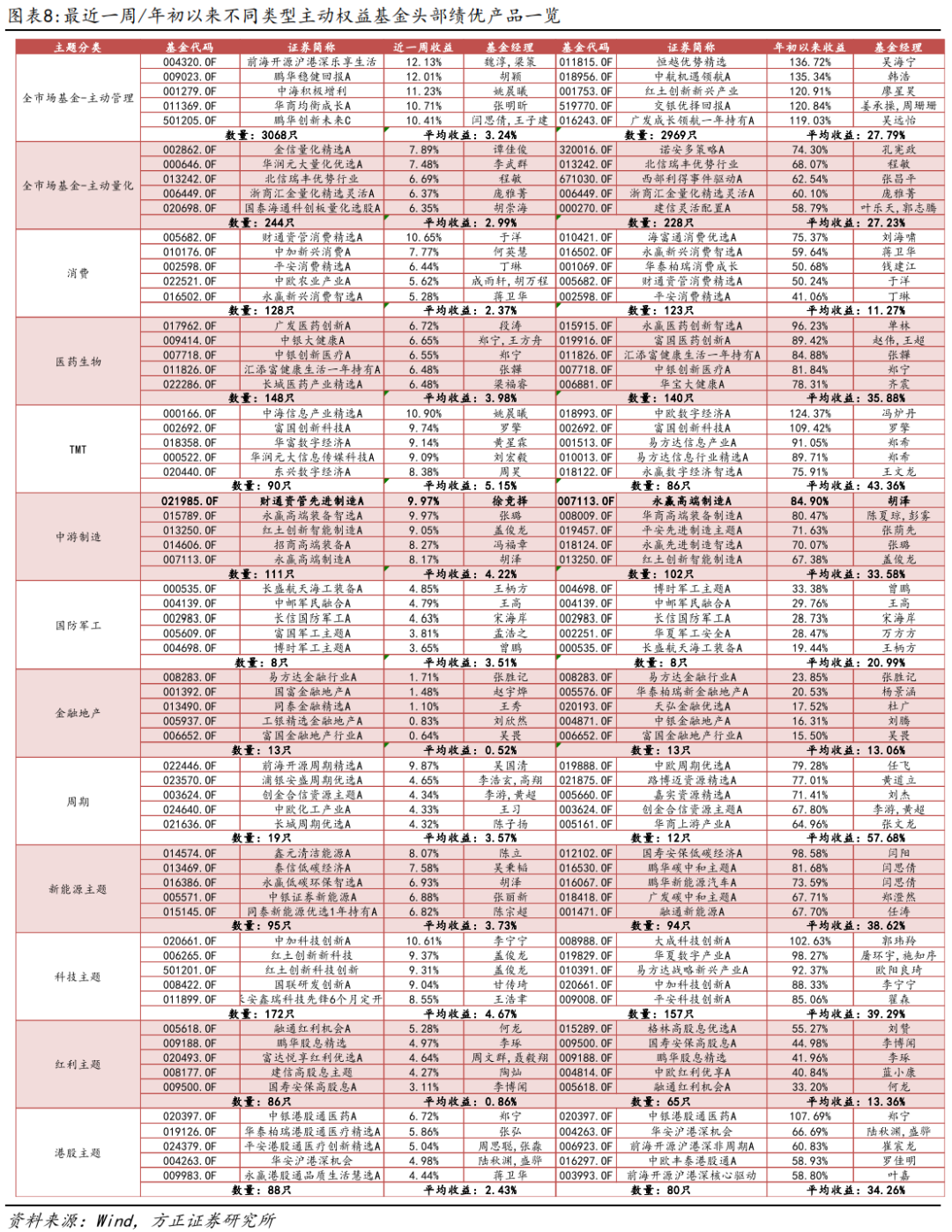

2.2 各类基金均实现整体正收益,TMT主题基金平均上涨5.15%

分类型来看,最近一周(1124-1128)各类主动权益基金周涨幅集体收正,TMT、科技主题基金领涨,平均涨幅分别为5.15%和4.67%;全市场基金(主动管理)和主动量化基金周收益均值分别为3.24%和2.99%。

年初以来(0101-1128),各类型基金均实现整体上涨,周期主题基金领涨,平均涨幅高达57.68%,TMT主题基金排名其后,平均上涨43.36%,另有科技、新能源、医药、港股、中游制造五类主题年初以来平均涨幅超过30%;消费主题基金年初以来表现相对落后,平均涨幅为11.27%。

3 固定收益基金周度表现复盘

3.1 收益分布:纯债基金净值略有回调,各类含权债基收益表现分化

最近一周(1124-1128),纯债基金净值略有回调,短期纯债和中长期纯债基金周收益率中位数分别为-0.01%和-0.08%;各类含权债基收益表现分化,一级债基、二级债基和偏债混合型基金周收益中位数分别为-0.09%、0.17%和0.28%,超八成一级债基净值回调。

年初以来(0101-1128),短期纯债/中长期纯债/一级债基的收益率中位数在0.96%-2.0%之间,中长期纯债基金整体表现跑输货币基金;二级债基和偏债混合基金年初以来收益率中位数分别为4.13%和4.87%。

4 指数型基金周度表现复盘

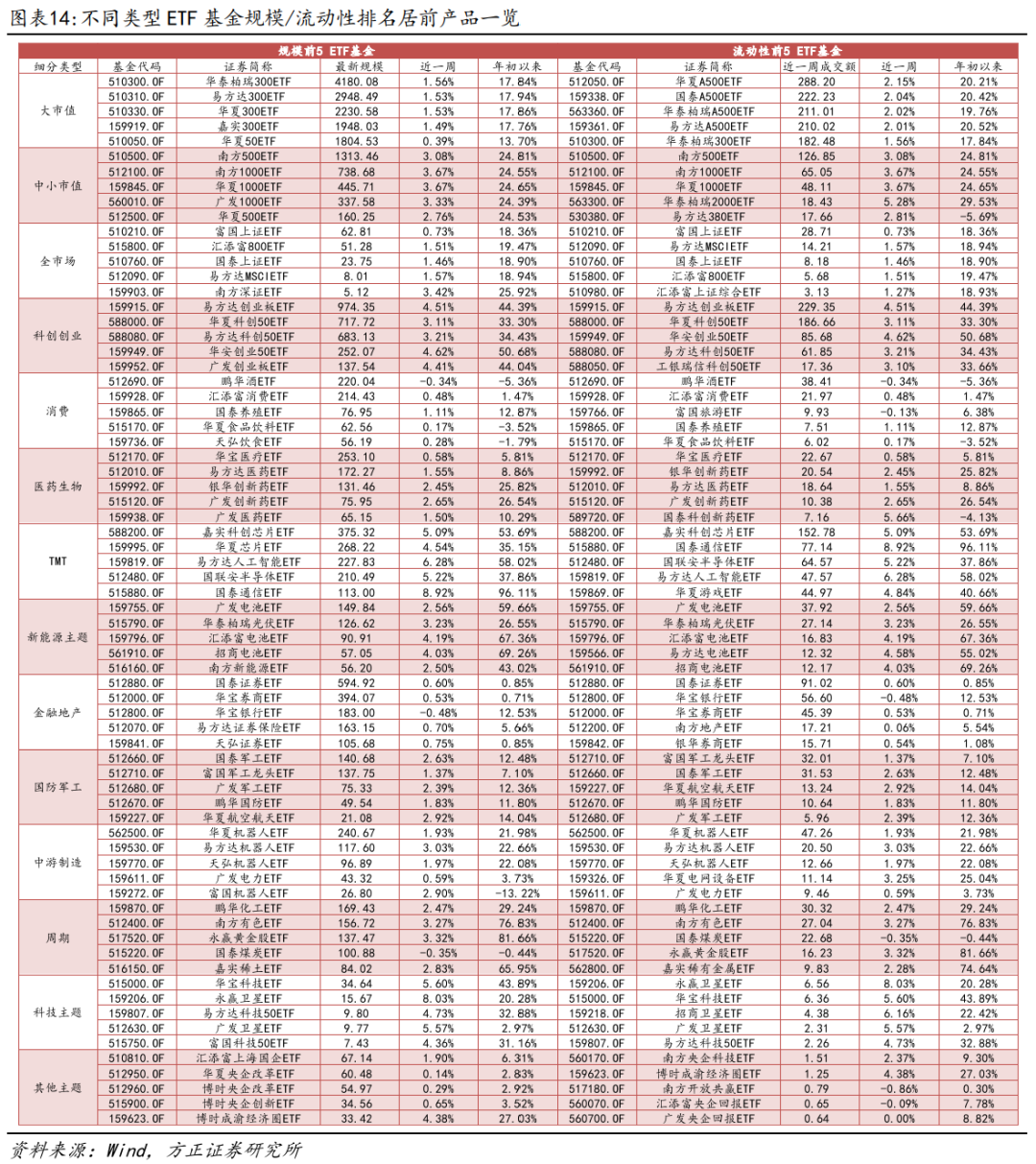

4.1 被动指基:科创创业和TMT主题指基领涨,市场资金大额赎回对应ETF标的

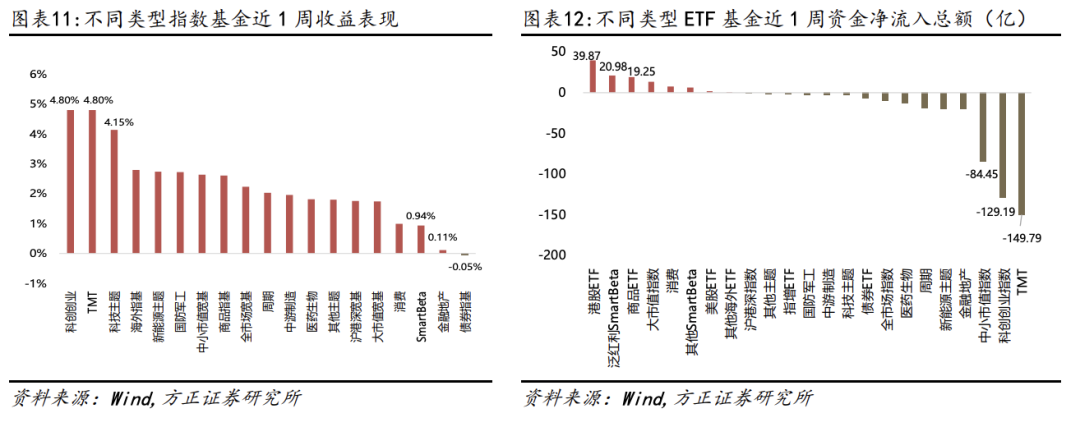

分类型来看,最近一周(1124-1128)科创创业和TMT主题指基领涨,周涨幅均值均为4.80%,另有科技主题指基平均涨幅超4%;债券指基本周平均下跌0.05%。

ETF资金流动方面,市场反弹前期申购资金赎回退出宽基ETF标的,科创创业和中小市值宽基板块全周分别净赎回129.19亿元和84.45亿元,另有TMT板块净赎回额高达149.79亿元;市场资金持续流入港股ETF板块,但净申购额环比明显缩量,全周净流入39.87亿元,另有泛红利SmartBeta-ETF合计净申购20.98亿元。

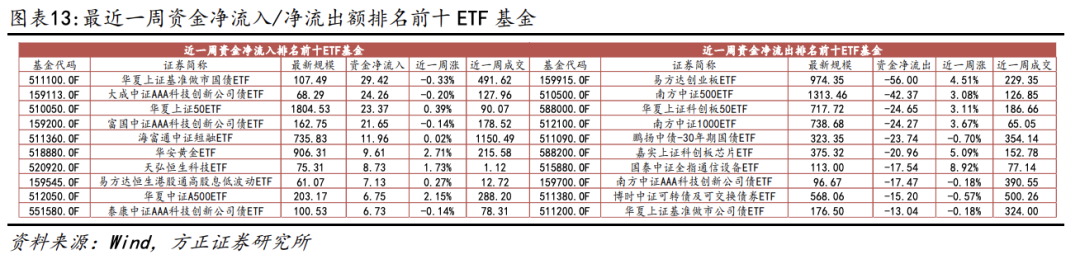

最近一周(1124-1128),华夏上证50ETF逆势实现资金净流入,全周净申购23.37亿元;华夏基准国债ETF、大成/富国AAA科创债ETF、海富通短融ETF等债券ETF标的净申购额均超10亿元。

净流出方面,市场资金集中赎回核心宽基ETF标的,易方达创业板ETF、南方500ETF、华夏科创50ETF、南方1000ETF周净赎回额均超过20亿元,另有鹏扬30年国债ETF及嘉实科创芯片ETF、国泰通信设备ETF等TMT主题标的遭遇大额净赎回。

4.2 增强指基:300/1000指增产品整体跑赢对标指数

最近一周(1124-1128),300/500/1000指增基金的超额收益均值分别为0.08%/-0.27%/0.08%,300/1000指增基金整体跑赢对标指数。

年初以来(0101-1128),300/500/1000指增基金的超额收益均值分别为2.34%/2.58%/8.47%,所有指增产品整体跑赢对标指数。

5 FOF基金周度表现复盘

5.1 收益分布:各类FOF基金净值集体下跌,平均跌幅均在1%以内

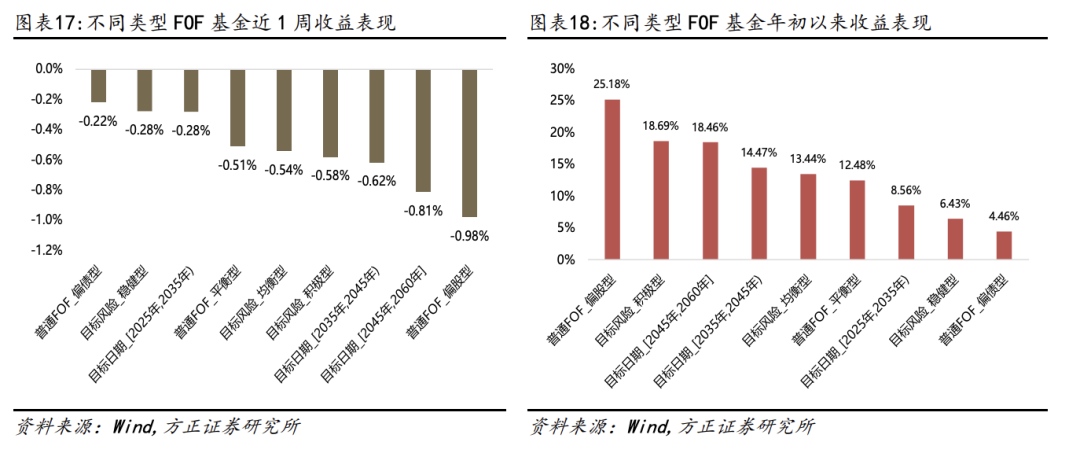

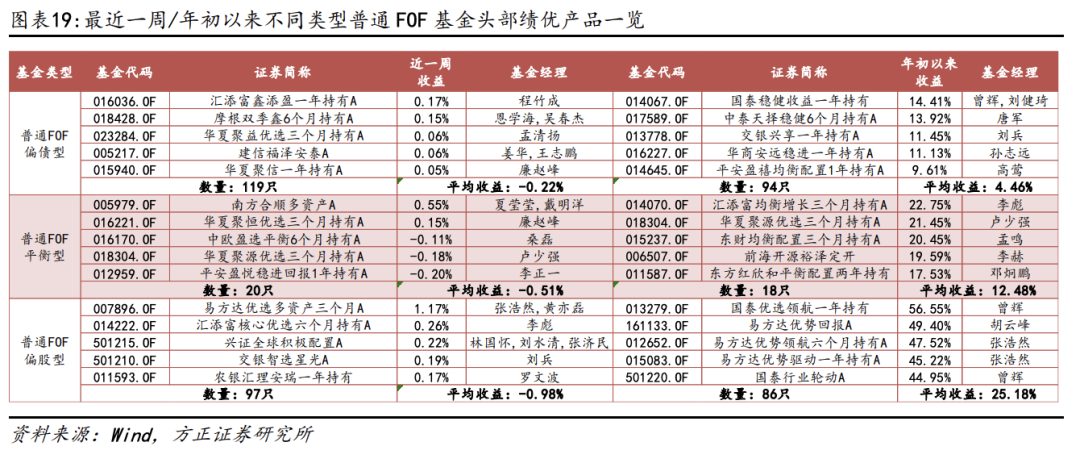

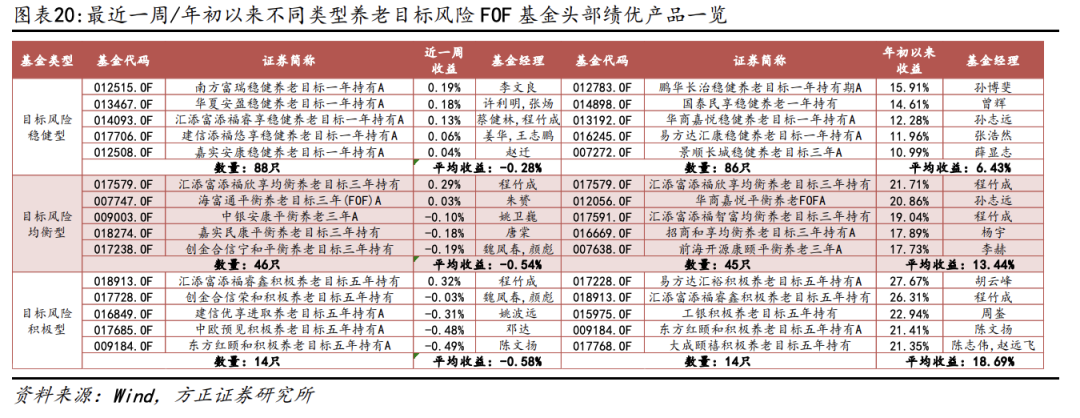

最近一周(1120-1126)各类FOF基金净值集体下跌。分类型来看,中高权益仓位FOF基金跌幅相对较大,普通FOF-偏股基金平均下跌0.98%,目标日期-[2045年,2060年]/目标日期-[2035年,2045年)等多类基金平均跌幅超0.50%;低权益仓位FOF基金相对抗跌,普通FOF-偏债/目标风险-稳健/目标日期-[2025年,2035年)基金平均跌幅分别为0.22%/0.28%/0.28%。

年初以来(0101-1126),各类FOF基金平均收益均为正值,普通FOF-偏股型基金涨幅领先,年初以来平均上涨25.18%,目标风险-积极/目标日期-[2045年,2060年]基金平均涨幅近20%;普通FOF-偏债/目标风险-稳健/目标日期-[2025年,2035年)三类低权益仓位FOF基金年初以来平均涨幅在5%左右。

6 其他类型基金周度表现复盘

6.1 主动QDII基金平均收益1.78%

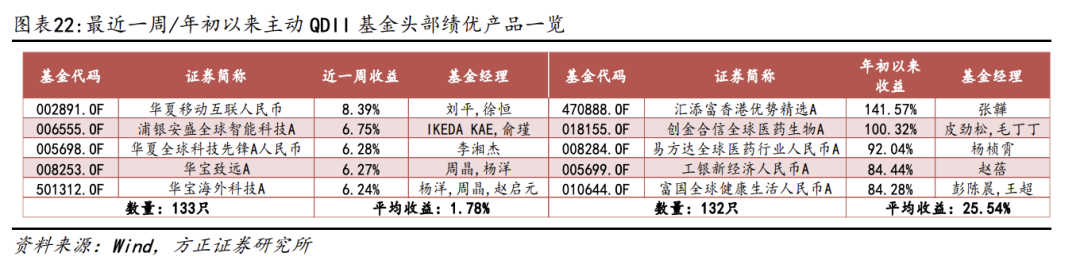

最近一周(1121-1127)主动QDII基金平均收益为1.78%,华夏移动互联领涨,周涨幅高达 8.39%,另有浦银安盛全球智能科技、华夏全球科技先锋等多只基金周涨幅超过6%。

年初以来(0101-1127)主动 QDII 基金平均收益达 25.54%,收益排名靠前基金均为主投医药标的基金,汇添富香港优势精选和创金合信全球医药生物年初以来收益均超过100%。

6.2 REITs基金平均收益为-0.20%

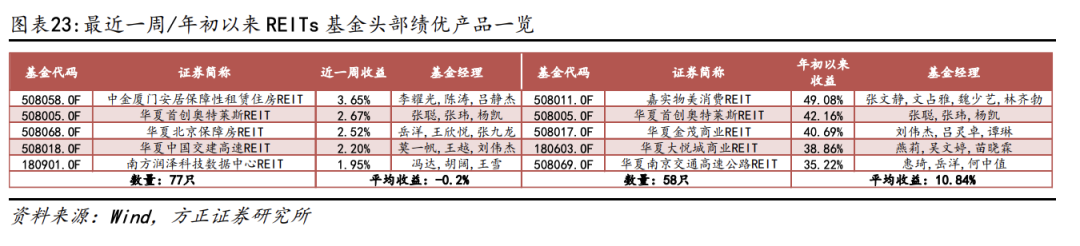

最近一周(1124-1128)REITs市场基金周收益均值为-0.20%,中金厦门安居REIT周涨幅达3.65%,另有华夏首创奥特莱斯REIT、华夏北京保障房REIT、华夏中国交建高速REIT周涨幅超2%。

7 基金成立与发行回顾

7.1 基金成立:新成立基金36只,合计募资178.59亿元

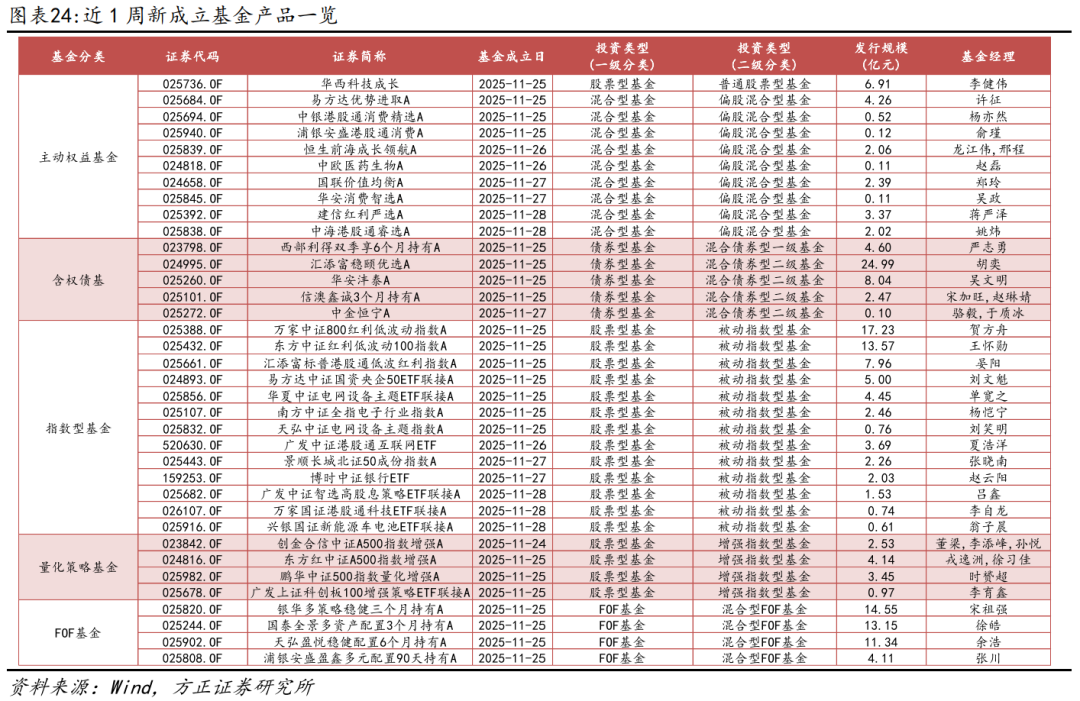

最近一周(1124-1128),全市场新成立基金36只,合计募资178.59亿元,募资规模较前周(327.25亿元)明显下降。

指数型基金新成立数量最多,为13只;万家中证800红利低波、东方中证红利低波100两只红利低波策略场外指数基金募资规模均超过10亿元。

主动权益/含权债基/量化策略/FOF基金新成立数量分别为10只/5只/4只/4只。汇添富稳颐优选(二级债基)募资规模高达24.99亿元,银华、国泰、天弘旗下新发多元资产配置策略FOF基金募资规模均超过10亿元。

7.2 基金发行:7家公司集中发行双创人工智能ETF

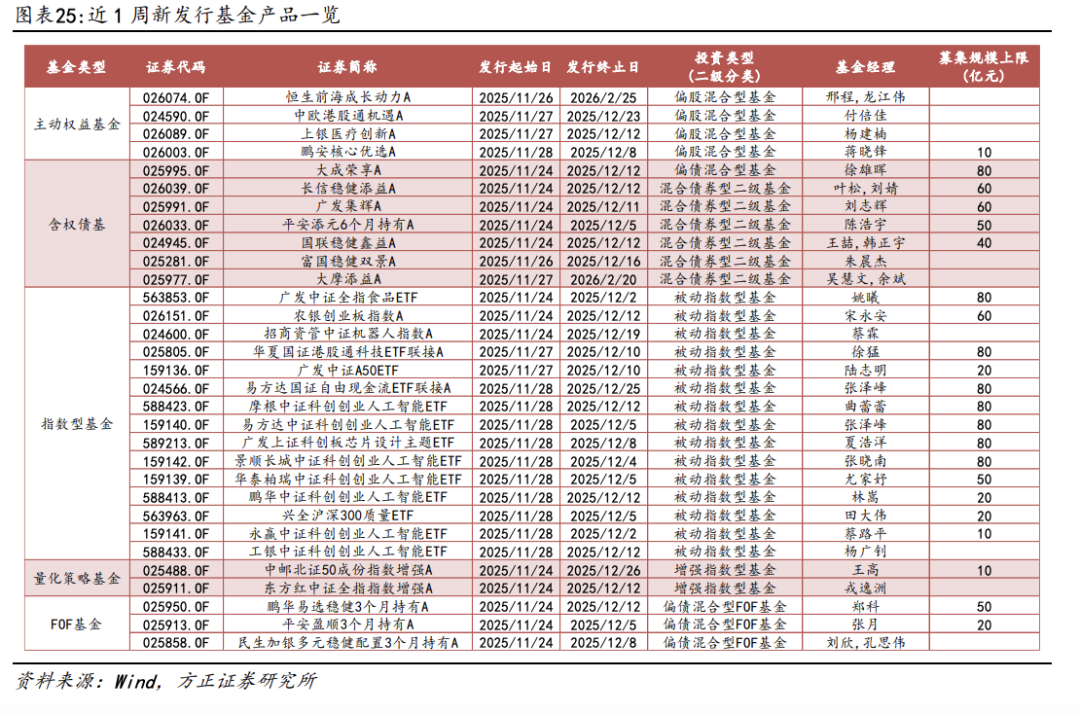

最近一周(1124-1128)全市场新发行基金31只,主动权益/含权债基/指数/量化策略/FOF基金新发数量分别为4只/7只/15只/2只/3只。

指数基金方面,易方达、景顺长城、华泰柏瑞等7家公司同日集中发行中证科创创业人工智能ETF,兴证全球基金发行旗下首只ETF基金兴全沪深300质量ETF。

FOF基金方面,民生加银基金新发行一只多元配置策略偏债FOF基金。

7.3 基金申报:双创机器人ETF、双创半导体ETF等创新产品获集中申报

最近一周(1124-1128)全市场新申报基金共90只,包括主动权益基金24只、固定收益基金1只、指数型基金60只、FOF基金3只、其他类型基金2只。

主动权益基金方面,多家基金公司申报行业主题产品,安信基金、建信基金各申报一只消费主题产品,中银基金、平安基金各新申报一只半导体主题产品,富国基金申报数字经济/新能源主题产品;兴证全球基金新申报一只多资产主题基金。

指数型基金方面,继双创人工智能ETF之后,双创机器人ETF、双创半导体ETF两大创新产品获基金公司集中申报,另有基金公司申报科创芯片设计ETF、科创创新药ETF等硬科技主题产品。

其他类型基金方面,东方红资管申报旗下首只REITs基金。

8 基金市场重要资讯

8.1 商业不动产REITs试点启动,服务实体经济高质量发展

11月28日,中国证监会发布了《关于推出商业不动产投资信托基金试点的公告(征求意见稿)》,启动商业不动产投资信托基金(以下简称商业不动产REITs)试点。此次启动试点,是中国证监会贯彻落实党中央、国务院决策部署的重要举措,有利于盘活存量商业不动产,支持构建房地产发展新模式,也是涉及我国REITs市场发展全局的关键一步。

8.2 公募基金总规模逼近37万亿元

11月28日,中国基金业协会发布的最新一期公募基金市场数据显示,截至今年10月底,公募基金总规模达到36.96万亿元,连续第七个月创出历史新高。环比变化情况看,10月份公募基金份额、规模双双上涨。相比于9月末,公募基金总份额增加1.08%,总规模增加0.59%。从细分类型上看,投资者申购股票、QDII及货币型基金热情最高,份额均实现不同程度增长,债券、混合及封闭式基金遭遇净赎回。

8.3 ETF命名迎统一规范

日前,沪深交易所发布修订后的基金业务指南。其中,对ETF扩位简称的命名进行了规范。根据最新业务指南,ETF基金扩位简称应按照“投资标的核心要素+ETF”结构命名,并包含基金管理人简称;增强ETF基金扩位简称应按照“投资标的核心要素+增强+ETF”结构命名,并包含基金管理人简称。对于存量ETF基金,扩位简称未包含基金管理人简称的,应增加基金管理人简称。基金管理人应于2026年3月31日前有序完成产品更名。

9 附注及风险提示

9.1 附注

1、报告中相关基金类型的数量和平均收益统计的基金池要求:被动指数基金要求成立满1月,主动管理基金要求成立满3月,此外仅统计非ETF联接的初始基金;

2、报告中的收益统计不包含资管大集合转公募的产品;发行数量统计不包含转型基金、非初始基金;发行规模统计不包含转型基金。

9.2 风险提示

本报告基于历史数据分析,不构成任何投资建议;受宏观经济环境、市场风格变化等因素影响,基金的业绩存在一定的波动风险;基金发行市场热度不及预期风险。

近期报告

**AI Agent应用**【方正金工】多智能体投资交易系统TradingAgents部署与应用——AI Agent赋能金融投研应用系列之一

]article_adlist-->**DeepSeek应用**【方正金工】扣子空间+MCP服务在金融投研工作中的应用探讨——DeepSeek应用系列研究之四

【方正金工】Manus在金融投研工作中的应用测评——DeepSeek应用系列研究之三

【方正金工】DeepSeek知识库管理与AI Agent应用探索——DeepSeek应用系列研究之二

【方正金工】DeepSeek在投资研究工作中的应用初探——DeepSeek应用系列研究之一

]article_adlist-->**量化选股**【方正金工】个股日内成交量分布特征与日内流动性弹性刻画——多因子选股系列研究之二十三

【方正金工】股票舆情热度的反转效应与“热点反应”因子构建—多因子选股系列研究之二十二

【方正金工】订单簿视角的开盘分歧刻画与跳空博弈因子多因子选股系列研究之二十一

【方正金工】30秒、15秒频数据对分钟频因子能否带来信息增量?——多因子选股系列研究之二十

【方正金工】个股交易放量期间的买入强度刻画与“激流勇进”因子构建——多因子选股系列研究之十九

【方正金工】成交量激增与骤降时刻的对称性与“一视同仁”因子构建——多因子选股系列研究之十八

【方正金工】新闻中的有限注意力和“凸显效应”因子构建——多因子选股系列研究之十七

【方正金工】日内协同股票性价比度量与“协同效应”因子构建——多因子选股系列研究之十六

【方正金工】近期量化基金大幅波动原因分析及历次超额大幅回撤复盘

【方正金工】红利板块配置拥挤度测算及中证红利指数增强策略构建

【方正金工】高频因子低频化系列2023年表现回顾

【方正金工】超预期陷阱与估值动态及“预期惯性”因子构建—多因子选股系列研究之十五

【方正金工】股票日内多空博弈激烈程度度量与“多空博弈”因子构建——多因子选股系列研究之十四

【方正金工】剥离分析师预期调整中的动量效应与真知灼见因子构建—多因子选股系列研究之十二

【方正金工】大单成交后的跟随效应与“待著而救”因子——多因子选股系列研究之十一

【方正金工】推动个股价格变化的因素分解与“花隐林间”因子——多因子选股系列研究之十

【方正金工】个股成交额的市场跟随性与“水中行舟”因子——多因子选股系列研究之九【方正金工】显著效应、极端收益扭曲决策权重和“草木皆兵”因子——多因子选股系列研究之八【方正金工】如何跑赢股票型基金指数?【方正金工】基于Wind偏股混合型基金指数的增强选股策略——多因子选股系列研究之七【方正金工】个股股价跳跃及其对振幅因子的改进——多因子选股系列研究之六【方正金工】波动率的波动率与投资者模糊性厌恶——多因子选股系列研究之五【方正金工】个股动量效应的识别及“球队硬币”因子构建——多因子选股系列研究之四【方正金工】个股波动率的变动及“勇攀高峰”因子构建——多因子选股系列研究之三【方正金工】个股成交量的潮汐变化及“潮汐”因子构建——多因子选股系列研究之二

【方正金工】成交量激增时刻蕴含的alpha信息——多因子选股系列研究之一

]article_adlist-->**ETF深度**【方正金工-ETF深度报告】2024年以来ETF市场发展复盘及产品布局思考(三)

【方正金工-ETF深度报告】2024年以来ETF市场发展复盘及产品布局思考(二)

【方正金工-ETF深度报告】2024年以来ETF市场发展复盘及产品布局思考(一)

【方正金工】2024H2ETF基金持有人结构变化跟踪:国资机构披露持仓市值超万亿元,非机构资金积极申购推动非A股标的规模持续增长

【方正金工-ETF深度报告】ETF基金投资者画像研究(持有人篇)【方正金工-ETF深度报告】ETF行业2022年发展回顾及产品创新前瞻

]article_adlist-->**基金研究**【方正金工】1-5月海外债基业绩复盘及下半年配置投资建议

【方正金工】基于中证A500指数基金资金流入的500指增策略研究

【方正金工】海外基金全景图系列(二):FOF产品海外基金持仓情况解析

【方正金工】海外基金产品矩阵再上新!

【方正金工】海外基金SSS数据库正式推出

【方正金工】海外基金全景图系列(一):海外基金分类框架与标签体系

【方正金工-ETF深度报告】ETF行业2022年发展回顾及产品创新前瞻

【方正金工】固收+基金发展复盘与简析思考——固收+基金系列研究之一

【方正金工】硬科技板块巡礼——科创板系列指数与产品全景分析【方正金工】公募新能源赛道指数与产品全景分析【方正金工】基金模拟持仓补全方法及增强FOF策略【方正金工】市场上有哪些有效选基因子?【方正金工】公募FOF配置偏好有哪些变化?

【方正金工】偏股混合型基金指数:主动偏股基金中长期业绩的典范

【方正金工】收益独特基金与收益相似基金——基金相似度研究系列之二【方正金工】基金相似度方法比较与应用探讨(下篇)【方正金工】基金相似度方法比较与应用探讨(上篇)

【方正金工】如何构建均衡的FOF组合?

]article_adlist-->**ChatGPT**【方正金工】Code Interpreter在金融市场数据分析中的应用——ChatGPT应用探讨系列之五【方正金工】ChatGPT投资相关插件测试及策略开发——ChatGPT应用探讨系列之四【方正金工】不同大语言模型产品操作性能及进阶应用比较——ChatGPT应用探讨系列之三

【方正金工】ChatGPT在择时、风格、行业、选股中的应用实践——ChatGPT应用探讨系列之二

【方正金工】ChatGPT在投资研究工作中的应用初探——ChatGPT应用探讨系列之一

]article_adlist-->**行业轮动**【方正金工】6月建议关注建筑材料、机械设备、家用电器、有色金属、计算机、传媒等行业——行业轮动月报202506

【方正金工】4月建议关注有色金属、银行、电子、建筑材料、综合、非银金融等行业——行业轮动月报202504

【方正金工】1月份行业轮动组合超额0.66%,2月建议关注电子、银行、计算机、商贸零售、通信、基础化工等行业

【方正金工】2024年行业轮动组合超额6.57%,1月建议关注银行、通信、非银金融、交通运输、电子、计算机等行业

]article_adlist-->**指数基金资产配置**【方正金工】基于国泰基金ETF产品的轮动策略构建——指数基金资产配置系列之五

【方正金工】基于富国基金ETF产品的轮动策略构建——指数基金资产配置系列之四

【方正金工】基于工银瑞信基金ETF产品的轮动策略构建——指数基金资产配置系列之三

【方正金工】基于华宝基金指数产品的轮动策略构建——指数基金资产配置系列之二

【方正金工】基于权益型ETF产品的资产配置策略——指数基金资产配置系列之一

]article_adlist-->**指数投资价值分析**【方正金工】小盘风格延续1000指增产品优势凸显——易方达中证1000指数量化增强分析

【方正金工】静待养殖周期拐点,聚集行业龙头收益弹性突出——中证畜牧养殖指数投资价值分析【方正金工】智能时代,指向未来—中证人工智能主题指数投资价值分析【方正金工】优选个股增强指数收益,估值低位反弹潜力可期——创业板成长指数投资价值分析【方正金工】国产替代启新程,冬去春来芯气象——国证半导体芯片指数投资价值分析【方正金工】云上未来:乘数字经济浪潮,扬人工智能之帆—中证云计算与大数据指数投资价值分析【方正金工】技术创新叠加规模经济,光伏行业持续高景气增长—中证光伏龙头30指数投资价值分析【方正金工】冬去春来,迎接“后疫情时代”港股互联网的三重拐点—中证港股互联网指数投资价值分析【方正金工】易方达权益指数产品布局:管理规模行业领先,产品线全面均衡

【方正医药+金工】生物医药朝阳产业行业增长靓丽,汇添富生物科技指数产品布局丰富,多市场覆盖

]article_adlist-->分析师声明

作者具有中国证券业协会授予的证券投资咨询执业资格,保证报告所采用的数据和信息均来自公开合规渠道,分析逻辑基于作者的职业理解,本报告清晰准确地反映了作者的研究观点,力求独立、客观和公正,结论不受任何第三方的授意或影响。研究报告对所涉及的证券或发行人的评价是分析师本人通过财务分析预测、数量化方法、或行业比较分析所得出的结论,但使用以上信息和分析方法存在局限性。特此声明。

免责声明

本研究报告由方正证券制作及在中国(香港和澳门特别行政区、台湾省除外)发布。根据《证券期货投资者适当性管理办法》,本报告内容仅供我公司适当性评级为 C3 及以上等级的投资者使用,本公司不会因接收人收到本报告而视其为本公司的当然客户。若您并非前述等级的投资者,为保证服务质量、控制风险,请勿订阅本报告中的信息,本资料难以设置访问权限,若给您造成不便,敬请谅解。 在任何情况下,本报告的内容不构成对任何人的投资建议,也没有考虑到个别客户特殊的投资目标、财务状况或需求,方正证券不对任何人因使用本报告所载任何内容所引致的任何损失负任何责任,投资者需自行承担风险。 本报告版权仅为方正证券所有,本公司对本报告保留一切法律权利。未经本公司事先书面授权,任何机构或个人不得以任何形式复制、转发或公开传播本报告的全部或部分内容,不得将报告内容作为诉讼、仲裁、传媒所引用之证明或依据,不得用于营利或用于未经允许的其它用途。如需引用、刊发或转载本报告,需注明出处且不得进行任何有悖原意的引用、删节和修改。

方正证券研究所联系方式:

北京:朝阳区朝阳门南大街10号兆泰国际中心A座17层

上海:静安区延平路71号延平大厦2楼 深圳:福田区竹子林紫竹七道光大银行大厦31层

广州:天河区兴盛路12号楼隽峰苑2期3层方正证券

长沙:天心区湘江中路二段36号华远国际中心37层

网址:https://www.foundersc.com

E-mail:yjzx@foundersc.com]article_adlist--> ]article_adlist-->

]article_adlist-->

海量资讯、精准解读,尽在新浪财经APP

海量资讯、精准解读,尽在新浪财经APP

责任编辑:石秀珍 SF183恒指配资开户

配先查配资提示:文章来自网络,不代表本站观点。